API, évolutions technologiques et rôle des acteurs du Web débattus à Madrid

Le salon MoneyLive Spring a réuni, du 11 au 13 mars à Madrid, des professionnels et experts de différents pays européens afin de réfléchir à l’évolution des services financiers. Deux axes de réflexion étaient proposés : Retail Banking Europe, d’une part, et Cards & Payments, d’autre part. Plusieurs grands noms de l’écosystème européen étaient présents à cet événement, dont Banco Sabadell, Banco Santander, BBVA, Fidor Bank, Danske Bank ou encore Barclaycard, qui a annoncé ce jour un accord avec Alipay. De quoi confirmer que le marché est en mouvement.

Réfléchir aux différentes problématiques inhérentes au marché européen du retail banking et des paiements. Telle a été la vocation de MoneyLive Spring, pendant espagnol du salon MoneyLive organisé en novembre à Londres. Plusieurs grands noms du monde bancaire et de la fintech ainsi que des professionnels des paiements ont ainsi pu échanger et partager leurs points de vue lors de conférence, workshop ou encore think tank sur des thèmes clés du marché de demain comme les API, l’instant payment, ou encore les acteurs du Web. La Banque centrale européenne (BCE) elle-même, représentée par Helmut Wacket, head of the market integration division, est également venue partager sa vision de l’écosystème européen et présenter les prochaines étapes prévues par les institutions face aux enjeux (géo)stratégiques liés à l’Europe.

Non exclus des débats, les acteurs européens de la fintech ont été mis à l’honneur dès l’ouverture de l’événement, le 11 mars au soir, dans un objectif d’information et de réflexion sur l’évolution d’un marché de plus en plus ouvert et fragmenté. MyBucks, Thewayy, Loqr, ComparaJa.pt, Cardlay, Investsuite, sans oublier l’association fintech et insurtech espagnole Aefi, sont ainsi venus présenter leur vision de l’évolution des services financiers, aussi bien selon des approches nationales émanant d’Espagne, du Portugal, ou encore de Belgique et des Pays-Bas, mais également selon leurs expériences paneuropéennes et leur vision de ce que pourrait devenir, à terme, l’écosystème européen.

Les opportunités de l’Open Banking

Largement débattu aussi bien pendant les sessions Retail Banking Europe que Cards & Payments, l’open banking a nourri bien des réflexions pendant les trois jours de conférence. Partant du constat que ce concept est déjà une réalité en dehors des frontières européennes – Etats-Unis, Australie, Singapour, etc. – et au sein de l’écosystème européen avec des initiatives telles qu’Open Banking UK, STET, ou encore Berlin Group, les acteurs ont convergé sur les opportunités découlant de ce paradigme. Exemple : l’acteur espagnol BBVA, qui, rappelons-le, s’est largement illustré dans ce domaine et pour qui la création d’API constitue une source d’enrichissement pour la banque, que ce soit en termes de partenariats, de création de nouveaux services, ou encore d’essor de modèles du type « bank-as-a-platform ». Mais ce n’est pas tout. Si l’open banking semble être pour beaucoup la suite logique de l’évolution des marchés financiers, elle n’en reste pas moins soumise à certains enjeux. L’un d’entre eux, central, a été pointé par la BCE elle-même : la standardisation des API qui, elle seule, permettra d’atteindre une réelle « reachability » européenne et de faire émerger des solutions transfrontières dans un contexte où acteurs et usages se veulent de plus en plus globalisés. Nécessité par ailleurs déjà prise en compte par l’Euro Retail Payments Board (ERPB) qui a récemment créé un groupe de travail sur ce sujet.

Technologies et globalisation

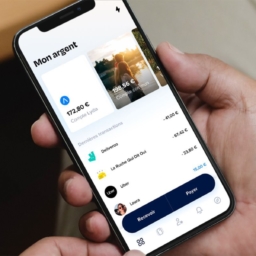

Et pour cause, éclosion de nouveaux acteurs et essor de technologies nées du numérique et transfrontières par essence font évoluer le cadre en place vers un contexte plus global et pluriel. A l’occasion de l’événement, plusieurs acteurs ont fait part de leurs retours d’expérience dans ce domaine et ont partagé leur vision des services bancaires de demain. En dépit de spécificités nationales aisément compréhensibles, plusieurs points convergents ont émergé : les potentialités de l’intelligence artificielle, aussi bien sur la partie sécurité que relation client, les bénéfices de la biométrie, et le pivot que représentera – à moyen ou long terme selon les rythmes de lancement et d’adoption des différents pays – le support mobile, instrument phare des paiements de demain et catalyseur du triptyque sécurité/instantanéité/digital, qui s’insèrera progressivement dans les usages sans forcément faire disparaître d’autres outils appréciés, à l’image de la carte de paiement. Cette nouvelle donne marché sera également favorisée par les futures étapes réglementaires – comme celle du 14 septembre 2019 sur la partie sécurité et DSP2 – , les autorités européennes étant décidées à renforcer l’innovation et la concurrence sur le marché des paiements.

Acteurs du Web : menace et/ou opportunité ?

Et cette concurrence, si elle est favorisée par les institutions, n’en reste pas moins alimentée, quotidiennement, par les initiatives du terrain. Aux acteurs de la fintech, venus compléter ou challenger les acteurs bancaires sur de nouveaux usages ou segments de clients, viennent progressivement s’ajouter des acteurs du Web de plus en plus soucieux d’investir un secteur d’avenir. Le think tank Cards & Payments, organisé le 13 mars au matin, a permis de débattre, de façon informelle, entre pairs, sur la façon dont le secteur des paiements européen doit considérer ces acteurs aux stratégies et positionnement bien distincts aussi bien du monde de la fintech que de celui de la banque.

Bilan : si les acteurs de l’Internet suscitent, indéniablement, des interrogations sur la sécurité ou encore l’utilisation de la donnée, ils constituent également des accélérateurs de l’évolution du marché. Concrètement, leur stratégie customer centric par essence devrait permettre de faire évoluer l’approche des acteurs des paiements vers une nouvelle donne stratégique plus axée consommateurs. Ajoutons à cela le fait que leur efficience technologique pourrait également permettre d’accélérer, en raison d’une concurrence accrue, l’adoption de nouvelles solutions et nouveaux usages – comme l’intelligence artificielle ou encore l’instant payment, symbole de souveraineté européenne mais également nouvelle donne marché axée sur la modernité -. La diversité des modèles et des acteurs est également ressortie des débats comme forte tendance étant aussi bien alimentée par le terrain que les institutions, œuvrant de plus en plus selon un équilibre ouverture du marché/protection des consommateurs.